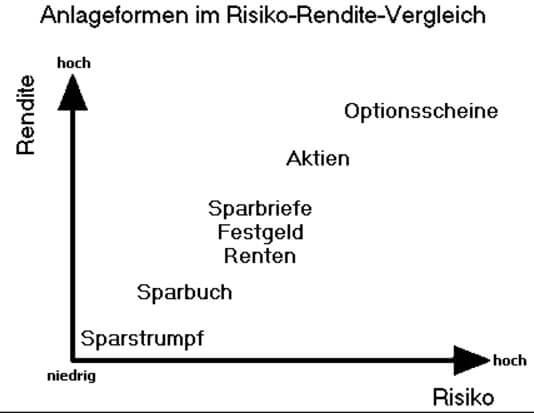

Jeder weiß, dass es vom Sparstrumpf bis zum Future unterschiedliche Anlageformen für das sauer verdiente Ersparte gibt. Dabei gibt es immer zwei Aspekte zu beachten: Eine Anlageform bringt Ertrag, sie birgt aber auch Risiko. Ein unerschütterliches Gesetz besagt nun: Je ertragreicher eine Anlage, desto höher das Risiko. Geldanlageformen mit geringer Rendite haben ein überschaubares Risiko, das man vernachlässigen kann (kein Risiko gibt es nicht – auch der Sparstrumpf wird durch Inflation geschmälert). Es gibt in der Reihe der Anlageformen nun eine Schwelle, ab der das Risiko zu einem wichtigen Faktor wird. Man nennt diese Anlageformen dann spekulativ – diese Schwelle stellt die Aktie dar.

Aber auch innerhalb der Anlageform Aktie gibt es erhebliche Unterschiede in Sachen Risiko und Rendite. Zwischen Standardaktien und Nebenwerten klaffen Welten: Über die letzten 20 Jahre konnte man mit deutschen Blue Chips im Schnitt gute 12 % Rendite pro Jahr erwirtschaften – wenn man das Risiko bewusst in Grenzen halten wollte und auf den Gesamtmarkt setzte, z. B. mit einem Investmentfonds.

Aktien können rentabel sein

Mit gezielter Auswahl von Nebenwerten bzw. Newcomern war es nämlich ebenso gut möglich, mit 10.000 Euro in wenigen Jahren Millionär zu werden (so mit der EM-TV-Aktie). Genauso war aber der Totalverlust des investierten Geldes wegen Konkurs des Unternehmens möglich (so bei Bremer Vulkan). Zum Vergleich: Wer Anleihen kaufte (die sogenannten „Renten“), erwischte in den letzten 20 Jahren durchschnittlich einen festen Zinssatz von 7,5 %. Das klingt zwar auch ganz gut. Aber bei 20 Jahren Anlagezeitraum werden aus 1.000 Euro Startkapital bei 12 % jährlich 9.646 Euro, bei 7,5 % nur 4.248 Euro (unter Annahme der Wiederanlage der Zinszahlungen zum selben Zinssatz) – also nicht mal die Hälfte!

Ein gutes Argument also für die Aktie als langfristige Geldanlage. Und das gilt nicht nur für Aktienfonds. Auch die gezielte Auswahl einzelner Werte birgt mit einem Anlagezeitraum von mehreren Jahren bis Jahrzehnten ein überschaubares Risiko. Die Vergangenheit zeigt eindeutig: Das Risiko sinkt mit der Zeit. „Time is on my side“ heißt es deshalb für den rendite- und risikobewussten Anleger.

Oft kauft man aber einzelne Aktien, weil man hofft, dass sie sich besser entwickeln als der Gesamtmarkt, das Risiko aber trotzdem überschaubar bleibt. Das ist z. B. bei Unternehmen der Fall, die ihr Geschäft in langfristigen Trends machen (z. B. Telekommunikation oder Gesundheit) und dabei zu den Marktführern gehören. Unter den kleinen Unternehmen einer Branche den Marktführer von morgen aufzuspüren, der heute noch spottbillig zu haben ist – das bleibt den Spekulanten vorbehalten, die das große Geld machen wollen, dafür aber auch ein großes Risiko einzugehen bereit sind.

Investieren bringt also in den meisten Fällen Gewinn – aber auch Spaß. Wer einmal die Faszination der Börse erlebt hat, den lässt sie nicht mehr los. Je größer die Erfahrung, desto stärker die Leidenschaft. Es gibt kaum ein anderes Freizeitvergnügen, dass so lukrativ ist – entweder als langfristige Altersvorsorge oder sogar als Lebensunterhalt. Denn schon wird von Hobbybörsianern berichtet, die nach einer Zeit ihren Beruf aufgeben, um nur noch vom Aktienhandel zu leben.

Welche Anlegertypen es gibt

Je nach Gier und Risikoneigung lassen sich unterschiedliche Anlegerprofile gewinnen: Der Aktiensparer oder Langzeitanleger investiert langfristig, oft mit regelmäßigen Sparbeträgen, und bevorzugt den Gesamtmarkt (z. B. über einen Fonds) oder sogenannte „Standardwerte“, die feste Marktpositionen haben und schlicht zu groß sind, um Pleite zu gehen. Seine wichtigste Eigenschaft ist es, Geduld zu haben und vor allem bei Kurseinbrüchen ruhig Blut zu bewahren – er weiß ja, dass die Zeit für ihn arbeitet.

Auch der spekulative Anleger denkt langfristig, aber er nimmt auch mal riskante Wachstumswerte aus der kleinen Reihe ins Depot, um auf längere Sicht eine bessere Rendite als der Aktiensparer zu erzielen. Kleine Werte dürfen sich in seinem Depot deshalb längerfristig entwickeln. Wenn er aber das Gefühl hat, falsch zu liegen, verkauft er auch mal vorzeitig. Der Spekulant ist an großen Gewinnen interessiert. Und schnell muss es gehen. Denn: Bei höherem Risiko wird Zeit – ganz im Gegensatz zum Aktiensparen – zu einem Unsicherheitsfaktor. Läuft ein Wert gut, verkauft der Spekulant deshalb auch kurzfristig, um sich die Gewinne zu sichern. Genauso nutzt er Kursschwächen gezielt zum „Schnäppchenjagen“.

Der Trader ist der König der Spekulanten. Rein – raus heißt seine Devise. Böse Zungen nennen ihn schlicht „Zocker“. Mittlerweile hat er die Möglichkeit, sogar „intraday“ zu handeln – d. h. einen Wert am selben Tag zu kaufen und wieder zu verkaufen – sogar innerhalb von Minuten oder gar Sekunden. Aktien sind ihm dabei oft zu träge. Er nimmt lieber Optionsscheine, also Wetten auf Aktienkurse. Dabei rühmt er sich, sein Risiko so gering wie möglich zu halten. Denn wenn er kauft und der Kurs anschließend nicht sofort erwartungsgemäß nach oben schnellt, verkauft er wieder eiskalt – auch mit Verlust. Sein Ideal: Jeden Abend glattgestellt sein, d. h. keine offene Transaktion mehr zu haben. Dann kann der Trader ruhig schlafen und das muss er auch – denn tagsüber fließt das Adrenalin in Strömen. Der Trader ist der Extremsportler unter den Börsianern – auch wenn er vom Schreibtisch aus arbeitet.

Natürlich gibt es Mischformen aus diesen Profilen. So kann ein und derselbe Anleger als Altersvorsorge für einen Fonds sparen und gleichzeitig mit Optionsscheinen ein bisschen zocken.