Die technische Aktienanalyse ist wahrlich eine Wissenschaft. Tausende von Büchern zu diesem Thema füllen die Regale. Hunderte von Mathematikern und Statistikern verdienen sich bei den Banken ihr Geld, indem sie über den Charts brüten. Der Chart ist die Grundlage: Er zeigt den grafischen Verlauf eines Kurses über einer Zeitachse und bietet damit zunächst einmal viel Information (nämlich alle Kurse über einen bestimmten Zeitraum) auf nur einen Blick.

Irgendwann hat man entdeckt, dass sich im Verlauf der Kurslinie Muster bildeten, die sich manchmal wiederholten. Mit der Interpretation dieser Muster konnte man also versuchen, einen Blick in die Zukunft zu werfen – die technische Analyse, oder auch Chartanalyse genannt, war geboren. Und sie fing an, eine Eigendynamik zu bilden. Denn wenn sich die Investoren an technischen Indikatoren orientieren und entsprechend kaufen oder verkaufen, beeinflussen sie den Kurs genau in die prophezeite Richtung: „Self fulfilling prophecy“ nennt man das. Es erklärt, dass die technische Analyse heute so weit verbreitet ist. Denn selbst, wer nicht daran glaubt und das als Humbug abtut, muss sich damit befassen, weil die Kurse davon beeinflusst werden.

Wichtigste Grundlagen der Chartanalyse

Mit drei Grundbegriffen kann man das Wesen der Charttechnik im Ansatz erläutern. Ein

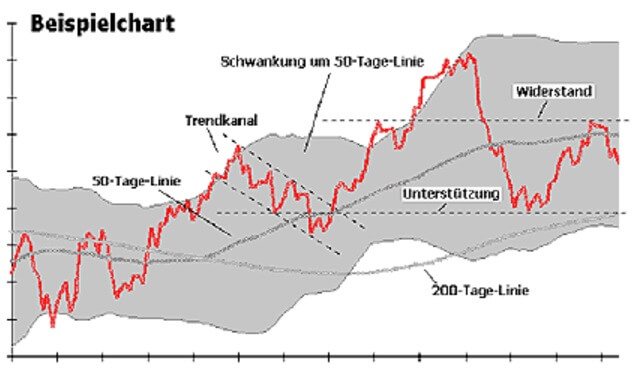

- Trendkanal bezeichnet einen Bereich, innerhalb dessen sich der Aktienkurs unter Schwankungen in eine bestimmte Richtung bewegt – nach oben, nach unten oder „seitwärts“, d. h. flach oder waagerecht. Ein nachhaltiges Verlassen dieses Trendkanals ist das Zeichen einer Trendwende. Zur Trendbestimmung helfen auch die

- gleitenden Durchschnitte, Kurven, aus den Durchschnitten zurückliegender Zeitabstände berechnet werden. Markant sind oft die 30- oder 50-Tage-Linie für den mittelfristigen Trend, und die 200-Tage-Linie für den längerfristigen Trend. Eine Trendwende steht vor der Tür, wenn der Kursverlauf der Aktie diese Linien schneidet. Im Aufwärtstrend verdienen Widerstandszonen besondere Beachtung. Das sind gerade Linien oder auch die Flächen um diese Linien. Sie markieren ein Niveau, an dem der Aufwärtstrend wahrscheinlich stoppt. Man leitet sie aus der Vergangenheit her, indem man schaut, ob der Kursverlauf mehrmals an dieser Stelle ins Stottern geraten ist. Durchbricht der Kurs nachhaltig eine Widerstandszone, ist das natürlich ein gutes Zeichen. Das Gleiche, nur umgekehrt, gilt für die

- Unterstützungszone. Dieser Bereich sollte einem fallenden Kurs standhalten. Tut er es nicht, sieht es duster aus. Tritt der Kursverlauf in historisch einmalige Regionen auf, hilft man sich mit „psychologischen Marken“, runden Zahlen wie 10.000 oder 250 – je nach Zahlenbereich. Die technische Analyse wird sowohl für Einzelaktien, als auch Indizes oder Devisenkursen betrieben.

Fundamentale Analyse: Das Unternehmen hinter dem Kurs

Kritiker werfen der technischen Analyse Kaffeesatzleserei vor. Als Alternative steht ihnen die fundamentale Analyse zur Verfügung. Sie beruft sich auf das „Fundament“ der Aktie, das dahinterstehende Unternehmen. Anhand diverser Kennzahlen soll man einschätzen können, ob der Aktienkurs eines Unternehmens angemessen, zu hoch oder zu niedrig ist. Richtig handfest ist der innere Wert, der angibt, wieviel das Unternehmen laut Bilanz wert ist, d. h. was man bekommen würde, wenn man die Gebäude, Anlagen etc. verkaufen würde. Ist die Marktkapitalisierung einer Firma geringer als ihr innerer Wert, könnte man theoretisch die gesamte Firma für weniger Geld übernehmen als sie dann beim „Ausschlachten“ einbringen würde – eine sichere Investition? Nun: Meistens sind nicht alle Aktien im freien Handel und wenn man alle Aktien auf einmal kaufen wollte, müsste man mit Mondkursen rechnen, zu denen wirklich jeder Aktienbesitzer bereit ist, zu verkaufen. Bei einer Übernahmeschlacht muss das Unternehmen, das ein anderes schlucken will, deshalb in der Regel auch erheblich mehr als den aktuellen Aktienkurs bieten.

An der Börse wird aber die Zukunft gehandelt. Was zählt, sind also die Aussichten eines Unternehmens, sein Wachstum. Um dauerhaft wachsen zu können, muss ein Unternehmen Gewinn machen, das ist klar. Die große Frage ist nur: Sind diese Aussichten im Aktienkurs schon angemessen honoriert oder kann mit weiteren Kurssteigerungen gerechnet werden – oder ist der Kurs sogar schon zu hoch bewertet? Setzt man den Kurs einer Aktie in Verhältnis zum Gewinn des Unternehmens pro Aktie (meist nimmt man hier die Analystenschätzung für das nächste Jahr), erhält man das Kurs-Gewinn-Verhältnis, kurz KGV. Es gibt also an, wievielmal der Aktienkurs den erwarteten Gewinn, den eine Aktie repräsentiert, übersteigt. Je höher das KGV, desto teurer ist die Aktie. Aber wann ist sie zu teuer? Absolute KGV-Werte haben wenig Sinn. Es bringt nur etwas, für einzelne Branchen KGVs zu bilden, um z. B. Biotechnologiewerten höhere Kurse zuzugestehen als Versicherungen. Man muss das KGV einer Aktie mit dem Branchendurchschnitt vergleichen und entscheiden, ob eine Sonderstellung (z. B. ein Unternehmen mit besonders vielen Patenten) ein höheres KGV rechtfertigt.

Für den Gesamtmarkt lässt sich die „faire“ Bewertung immerhin im Vergleich zur großen Anlagealternative, dem Rentenmarkt, feststellen. Als überteuert gilt der Gesamtmarkt, wenn das DAX-KGV höher ist als das Renten-KGV, das sich aus der Formel [100 / Umlaufrendite] ergibt. Auf den Vergleich mit dem Rentenmarkt zielt auch die Dividendenrendite ab: Sie gibt sozusagen an, wie das Geld für eine Aktie unabhängig von den Kursschwankungen durch die jährlichen Gewinnausschüttungen des Unternehmens“verzinst“ wird. Dieser Wert kann in der Tat erheblich höher als der Nominalzins der Anleihen sein. Der Unterschied ist nur: Die Dividende wird nicht garantiert. Selbst ein heute noch blühendes Unternehmen kann morgen unerwartet in eine Krise geraten und auf einmal die Dividende kürzen oder ausfallen lassen müssen.

Für die Wachstumswerte neuer Unternehmen stößt man beim KGV auf Probleme. Hier wachsen die Gewinne entweder so dynamisch, dass das relativ statische KGV allein die Bewertung des Unternehmens an der Börse nicht widerspiegeln kann, oder das Unternehmen fährt aufgrund hoher Anfangsinvestitionen noch Verluste. Die Lösung: Man dynamisiert das KVG, indem man die erwartete Gewinnwachstumsrate durch das KGV dividiert. Price Earnings to Growth, kurz PEG nennt man diese Kennzahl deshalb. Hier gilt ein Wert von eins als angemessen. Um abschätzen zu können, ob ein junges Unternehmen ohne Gewinne bald erfolgreich sein wird, hilft man sich mit dem Kurs-Umsatz-Verhältnis, kurz KUV. Die Idee: Ein hoher Umsatz signalisiert auch bei Verlusten eine potentielle Marktführerschaft – wie immer: Im Vergleich zu den Konkurrenzunternehmen.

Was ist nun die bessere Analysemethode, die technische oder die fundamentale? Ganz klar: Technische und Fundamentalanalyse sind keine Feinde, sie ergänzen sich. Ist eine Chartanalyse widersprüchlich und gibt keine klaren Signale, hilft vielleicht die Betrachtung der Unternehmenskennzahlen für eine Prognose – und umgekehrt.