Bei dieser Kombination rechnet der Anleger, ähnlich wie bei einem Short Straddle, mit einer stabilen künftigen Kursentwicklung. Die Gründe können mit denen des Short Straddle identisch sein (beispielsweise eine längere Seitwärtsbewegung des Basiswertes, oder der Basiswert befindet sich charttechnisch in einem engen, waagerecht verlaufenden Seitwärtstrend).

Der Gewinn ist dabei auf den Erlös der beiden Optionsprämien begrenzt. Die Zeit arbeitet in diesem Fall für den Verkäufer, da beide Optionstypen dem Zeitwertverfall unterliegen. In dieser Übersicht werden die Auswirkungen der Volatilität, des Zeitwertes, des Basispreises und des Underlyingpreises auf den Preis der Optionen sichtbar:

| Richtung der Änderung | Änderung des Call-Preises | Änderung des Put-Preises | |

| Preis des Basiswertes | ↑↓ | ↑↓ | ↓↑ |

| Strikepreis/Basispreis | ↑↓ | ↓↑ | ↑↓ |

| Volatilität des Basiswertes | ↑↓ | ↑↓ | ↑↓ |

| Laufzeit | ↑↓ | ↑↓ | ↑↓ |

Der Optionsschreiber verkauft einen Call (Short Call) (ungedeckt) mit höherem Basispreis und einen Put (Short Put) mit niedrigerem Basispreis bei gleicher Laufzeit „out of the money“ (aus dem Geld), d. h., die Basispreise liegen beim Call über dem aktuellen Basiswertkurs, beim Put unter dem aktuellen Kurs des Basiswertes.

Ein Beispiel soll das verdeutlichen:

| Basiswert: | Aktie XYZ |

| Aktienkurs per Verfall: | 50 EUR |

| Basispreis: | Call 60 EUR Put 50 EUR |

| Verfallmonat: | Mai |

| 1. Kauf Call XYZ MAI 60 | Optionspreis EUR 3,60 |

| 2. Kauf Put XYZ MAI 40 | Optionspreis EUR 3,40 |

| Gesamtprämie EUR 7,00 |

Welche Gewinn- oder Verlustmöglichkeiten können sich daraus ergeben?

Das Gewinn-/Verlustprofil per Verfall gestaltet sich folgendermaßen:

| Aktienkurs | 10,00 | 20,00 | 30,00 | 40,00 | 50,00 | 60,00 | 70,00 | 80,00 | 90,00 |

| – XYZ Call 60 | 0 | 0 | 0 | 0 | 0 | 0 | -10,00 | -20,00 | -30,00 |

| – XYZ Put 40 | -30,00 | -20,00 | -10,00 | 0 | 0 | 0 | 0 | 0 | 0 |

| Wert Kombination | -30,00 | -20,00 | -10,00 | 0 | 0 | 0 | -10,00 | -20,00 | -30,00 |

| Gesamtprämie | 7,00 | 7,00 | 7,00 | 7,00 | 7,00 | 7,00 | 7,00 | 7,00 | 7,00 |

| Gewinn/Verlust | -23,00 | -13,00 | -3,00 | 7,00 | 7,00 | 7,00 | -3,00 | -13,00 | -23,00 |

Der höchstmögliche Gewinn bei Verfall liegt bei einem Basiswertkurs zwischen EUR 40,00 und EUR 60,00.

Durch die beiden Short-Geschäfte besteht auf jeden Fall eine Marginerfordernis. Als Grundlage der Marginberechnung dient diejenige der beiden Short-Positionen, die aufgrund des aktuellen Kurses des Basiswertes die größere Wahrscheinlichkeit einer Ausübung aufweist. Der Short-Strangle eignet sich hervorragend als Langfrist-Strategie. Kurzfristig sind Verluste möglich, langfristig jedoch wirkt sich die Vereinnahmung der Prämien stabilisierend aus.

Achtung: Diese Position sollte, wie der Short Straddle, nur mit größter Vorsicht eingegangen und ständig überwacht werden!!!

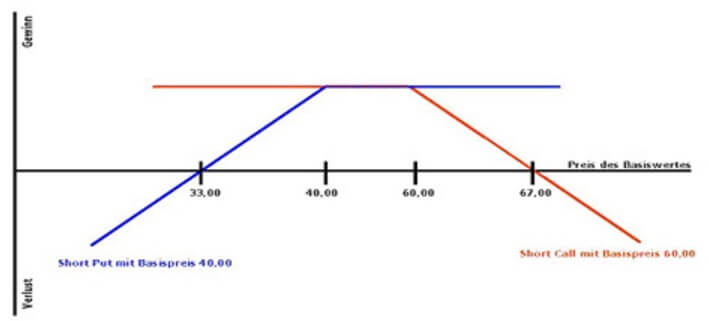

Folgende Graphik verdeutlicht die Gewinn- und Verlustzonen:

Der Break-Even-Point berechnet sich hierbei wie folgt:

| Formel | Rechnung | Ergebnis |

| Basispreis + Optionspreis Call + Optionspreis Put (Break-Even-Point für Kursanstieg) | 60,00 + 3,60 + 3,40 | 67,00 |

| Basispreis – (Optionspreis Call + Optionspreis Put) (Break-Even-Point für Kursrückgang) | 40,00 ./. (3,60 + 3,40) | 33,00 |

Ab einem Kurs des Basiswertes XZY von 67,00 EUR für den Call, oder von 33,00 EUR für den Put, beginnt die Verlustzone.