In diesem Artikel möchte ich dir erklären, wie genau Fonds funktionieren. Du erfährst, wie sicher Fonds sind, wann du Fondsanteile kaufen solltest und welche Kosten beim Fondskauf auf dich zukommen können.

Inhaltsverzeichnis

- 1 Warum steigen oder fallen Fondspreise?

- 2 Wie sicher sind Fonds-Gewinne?

- 3 Wann sollte ich Fondsanteile kaufen?

- 4 Anlagekonto versus Wertpapierdepot

- 5 Wie viel Geld muss ich einzahlen?

- 6 Wie sicher ist mein Geld bei der Gesellschaft?

- 7 Wie und wie schnell komme ich an mein eingezahltes Geld?

- 8 Welche Kosten entstehen mir beim Fondskauf?

Warum steigen oder fallen Fondspreise?

Die Wertpapiere in einem Aktienfonds unterliegen den Kursschwankungen an der Börse. Sie steigen oder fallen ständig. Das bekommt auch der Fonds zu spüren, da sich sein Wert aus den einzelnen Wertpapieren zusammensetzt.

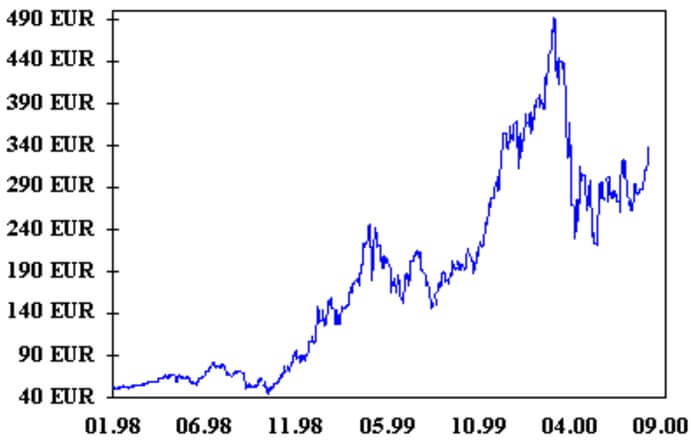

Beispiel: Das war der erste deutsche Fonds, der nur aus erfolgversprechenden Internet-Werten bestand. Der Onlinehändler Amazon.com und die große Internet-Suchmaschine Yahoo! waren beispielsweise darin vertreten. Weil sich die Aktien dieser Branche sehr gut entwickelt haben, stieg dieser Fonds innerhalb von nur zwei Jahren um stolze 600 Prozent. Anfang bis Mitte 2000 fiel er jedoch wegen der starken Kursrückgänge aufgrund einer Korrektur im Internetsektor wieder um 50 Prozent.

Wie sicher sind Fonds-Gewinne?

Abgesehen von kurzfristigen Kursschwankungen ist ein Fonds auf lange Sicht wohl kaum zu schlagen. Und weil die Werte in einem Fonds sehr breit gestreut sind, ist das Risiko viel geringer als beim Kauf von nur wenigen Aktien. Das Gesetz verpflichtet Fondsmanager mindestens 16 unterschiedliche Werte im Fondsdepot zu haben, wobei keine Position größer sein darf als 10 Prozent. Die meisten Fonds haben sogar weit über 40 verschiedene Werte. In Immobilienfonds müssen mindestens 10 verschiedene Gebäude oder Grundstücke versammelt sein.

Beispiel: Ein Fonds enthält Aktien aus der Chemie-, aus der Automobil-, aus der Finanz- und aus der Nahrungsmittelbranche. Gehen wir beispielsweise davon aus, dass sich in einem Jahr die Chemie- und die Automobilbranche schlecht, die Finanz- und die Nahrungsmittelbranche aber gut entwickeln. Da in unserem Fonds alle vier Branchen vertreten sind, gleichen die Gewinne der einen Seite die Verluste der anderen Seite aus. Aus diesem Grund schwanken Fonds auch nicht so stark wie Einzelaktien.

Doch wie viel Prozent Rendite kann man erwarten? Das kommt unter anderem darauf an, welchen Fonds man kauft. Wenn wir beispielsweise einen Fonds betrachten, der in große, internationale Standardwerte wie Coca Cola oder Microsoft investiert, steigt der Fonds in einem Jahr um 25 Prozent, und im nächsten fällt er vielleicht um 15 Prozent. Langfristig kann man aber mit einer Rendite von ca. 8 – 15 Prozent rechnen. Doch ganz wichtig: Je kürzer man anlegt, desto häufiger weicht die Rendite von den erwarteten 8 – 15 Prozent nach oben oder unten ab.

Wann sollte ich Fondsanteile kaufen?

Natürlich ist es günstiger, einen Fonds dann zu kaufen, wenn der Kurs am tiefsten steht. Doch diesen Zeitpunkt kann wohl kaum jemand vorhersagen. Langfristig betrachtet, fallen die kurzfristigen Kursbewegungen nämlich kaum ins Gewicht. Und wenn du denkst, du musst auf den nächsten Börsen-Crash warten, um danach zu kaufen, kann sich das als falsch erweisen.

Stell dir vor, es kommt die nächsten Jahre gar kein Crash. Du hast dein Geld niedrig verzinst auf dem Sparbuch liegen und die Börse läuft dir davon – schade. Nicht ohne Grund hat ein bekannter Börsenprofi einmal gesagt, man solle das Geld dann investieren, wenn man es hat.

Wenn man allerdings etwas kurzfristiger handeln will, ist es wichtig, dass richtige „Timing“ zu haben. Das benötigt man besonders dann, wenn man an Märkten handeln möchte, die sehr große Kursschwankungen haben. Wer beispielsweise kurzfristig in einen Emerging-Market-Fonds investieren möchte, der sollte sich in diesem Markt schon gut auskennen.

Wenn du allerdings einen Fonds-Sparplan hast, brauchst du das Auf und Ab an der Börse nicht zu fürchten. Wenn der Fondspreis billig ist erhältst du für deine Sparsumme mehr Anteile. In einem Monat, in dem der Fondspreis hoch ist, erhälst du dafür weniger Anteile. Dadurch erreichst du einen insgesamt günstigeren Durchschnittskurs. Diesen Effekt nennt man auch Cost-Average-Effekt.

Anlagekonto versus Wertpapierdepot

Viele Fondsgesellschaften bietet dir ein Anlage- oder Investmentkonto. Es wird direkt bei der Kapitalanlagegesellschaft oder bei der Depotbank geführt. Das ist für dich günstiger, als bei der Bank in einem Wertpapierdepot. Anlagekonten bieten z. B. eine kostenlose Wiederanlage ausgeschütteter Erträge oder günstige Gebühren beim Fondswechsel innerhalb einer Gesellschaft.

Wie viel Geld muss ich einzahlen?

Das ist bei den Fondsgesellschaften unterschiedlich. Zuerst wählt man zwischen Sparplan oder Einmalanlage. Bei einer Einmalanlage (Du zahlst einmalig eine größere Summe ein) beträgt der erste Betrag, der einzuzahlen ist (Mindestanlagebetrag) bei manchen Fondsgesellschaften 1.000, 5.000, 10.000 oder noch mehr Euro. Es gibt aber auch Fondsgesellschaften, bei denen für eine Einmalanlage nur mindestens 50 Euro eingezahlt werden müssen.

Genauso unterschiedlich ist das bei monatlichen Sparplänen, bei denen du monatlich kleinere Beträge in deinen Fonds zahlst. Bei den meisten Fondsgesellschaften, beträgt der monatliche Mindestsparbetrag 100 Euro. Es gibt aber auch welche, bei denen monatlich mindestens 150 Euro gespart werden müssen.

Bezüglich der Rendite ist es aber völlig egal, wie viel Geld von dir im Fonds steckt. Bei einer Einlage von 1 Millionen Euro ist der Wertzuwachs prozentual genau so hoch, bei einer Einlage von nur 50 Euro.

Wie sicher ist mein Geld bei der Gesellschaft?

Fonds werden ständig vom Bundesaufsichtsamt für das Kreditwesen und der Depotbank auf Einhaltung der Gesetze überprüft. Kein Fondsmanager kann beispielsweise mit dem Geld „durchbrennen“, da Anlegergelder und eigene Mittel nicht vermischt werden dürfen. Als „Sondervermögen“ wird das Fondskapital – getrennt vom Vermögen der Kapitalanlagegesellschaft – von einer Depotbank verwahrt und somit vor dem Zugriff der Fondsgesellschaft geschützt.

Wie und wie schnell komme ich an mein eingezahltes Geld?

Fonds haben im Gegensatz zu manch anderen Anlagealternativen einen großen Vorteil: Das eingezahlte Geld ist ständig verfügbar. Du kannst beliebig viele deiner Fondsanteile in der Regel börsentäglich zum Rücknahmepreis verkaufen. Sogar, wenn der Fonds vielleicht zur Zeit gerade schwer verkäufliche Immobilien oder Grundstücke hält. Allerdings dauert es dann noch einige Tage bis das Geld tatsächlich auf deinem Konto ist. Zur Sicherheit kannst du bei der Fondsgesellschaft oder der Bank, wo der Fonds liegt, nachfragen.

Welche Kosten entstehen mir beim Fondskauf?

Da die Fondsmanager, die dein Geld vermehren sollen und die Bank, die deinen Fonds verwaltet auch etwas verdienen wollen, kostet ein Fonds natürlich Geld. Wenn du einen Fonds kaufst, dann wird ein Ausgabeaufschlag erhoben. Bei Rentenfonds liegt er in der Regel bei 2 – 5 Prozent, bei Immobilien- und Aktienfonds bei ca. 3,5 – 6 Prozent. Der Ausgabeaufschlag ist bei einer Einmalanlage beim Fondskauf fällig, bei monatlichen Sparraten wird er jeden Monat auf den neu eingezahlten Betrag berechnet. Die Verrechnung erfolgt über den Ausgabe- und den Rücknahmekurs.

Ein Aktienfonds hat beispielsweise einen Ausgabeaufschlag von 5 Prozent. Der Ausgabepreis beträgt 100 Euro, der Rücknahmepreis 95,24 Euro. Wenn du diesen Fonds für 100 Euro kaufst, dann erhältst du Fondsanteile im Gegenwert von 95,24 Euro. Wenn du den Fonds sofort wieder verkaufen würdest, dann bekämst du 95,24 Euro.

Für die Verwaltung des Fonds erhält das Fondsmanagement noch eine jährliche Verwaltungsvergütung, die bei den verschiedenen Fondsgesellschaften unterschiedlich hoch ist.

Die Depotbank, bei der die Wertpapiere lagern, erhält nebst Maklern und Wirtschaftsprüfern ebenfalls noch eine Vergütung. Da können im Jahr durchschnittlich insgesamt noch mal ca. 0,2 – 3 Prozent vom Fondsvermögen abgebucht werden. Wenn du ganz genau wissen willst, mit welchen detaillierten Kosten der Fonds verbunden ist, solltest du bei der Fondsgesellschaft nachfragen oder es im Rechenschaftsbericht nachlesen.

Beispiel: Fonds XYZ

- Ausgabeaufschlag: 3 Prozent

- Verwaltungsvergütung: 0,5 Prozent pro Jahr

- Depotbankvergütung: 0,058 Prozent pro Jahr

Legst du beispielsweise 1000 Euro an, zahlst du im ersten Jahr:

- 3 Prozent Ausgabeaufschlag: 30,00 Euro

- 0,5 Prozent Verwaltungsvergütung: 5,00 Euro

- 0,058 Prozent Depotbankvergütung: 0,58 Euro

Also insgesamt 35,58 Euro.

Hinzu kommen noch verdeckte Gebühren (unterschiedlich / z. B. 2 – 3 Prozent), die vom Fondsvolumen abgezogen werden. Im oben aufgeführten Beispiel zahlst du also im ersten Jahr ca. 5 Prozent. Wenn du den Fonds bei deiner Hausbank hinterlegst und nicht direkt bei der Fondsgesellschaft, kostet dich das Depot bei deiner Bank noch mal beispielsweise 1o Euro (von Bank zu Bank unterschiedlich).

In den folgenden Jahren sind die Kosten aber wieder etwas geringer, da der Ausgabeaufschlag nur beim Fondskauf anfällt. Du kannst aber erheblich sparen, wenn du genau vergleichst, wo du die Fondsanteile kaufst. Wie und wo du die Fonds am günstigsten kaufen kannst erfährst du hier.